孤儿药是大型制药公司旨在获得“重磅炸弹“药物的一条通道

全球范围的“重磅炸弹“是指年销售额超过10亿美元的药物。根据大型制药公司所拥有的发现与开发数据库,即使重磅炸弹药物也能导致利益受损。盈利能力明显取决于无形的贴现率,贴现率常被用来计算净现值。

用于治疗罕见病的孤儿药,如果价格足够高昂,将能成为“重磅炸弹“。目前孤儿药的价格已经非常高昂,有些药物患者每年的费用已经超过了20万美元。且对孤儿药的开发,政府还有一系列激励措施。FDA对孤儿药实行50%的税收抵免,以及更便宜的临床实验将能为孤儿药物的临床试验节省3.5亿美元以上的费用。

即使7000种罕见病,也只有10%能获得药物治疗,基于每年5万美元到20万美元的价格,潜在的市场将占有全球现有药品销售额的50-200%。很明显,孤儿药物不可能得到这么大的市场。

如果这些罕见病都能药物治疗,解决的唯一办法是从根本上降低价格。但是如果价格降得更低,制药公司的利润将会消失,因此基金和政府必须介入资助发现与开发数据库。

下面分析中的目标“假设“主要是为了更好的理解孤儿药物的研发战略和局限性。

大型制药公司典型药物的净现值成本和收益

药物生命周期内药物研发的净现值成本和收益情况,对于如下图1所示的某一点的假设(红色的曲线)。

图1:一只药物30年的生命周期内发现与开发的未贴现和贴现成本和收益。在仿制药问世之前,药物的销售期限为13年。纵坐标轴是以百万美元计。药物研发的未贴现和贴现成本、收益从药物开始上市的时间计算,就是0年。成本曲线呈锯齿状,随着药物开发与发现不同阶段的大范围的成本变化而变化。

药物发现与开发的成本来自于2010年由礼来公司在13家大型制药公司数据的基础上所开展的研究。2008年提交数据的制药公司囊括了雅培、阿斯利康、百时美施贵宝、柏林格殷格翰、礼来、葛兰素史克、强生、默克、诺华、辉瑞、罗氏、赛诺菲安万特和先灵葆雅。

药物销售的最大值假设为10亿美元每年,收益占销售收入的25%,从而确定最大的未贴现收入为每年2500万美元(图1中蓝色的曲线)。药物的销售时间曲线具有典型的形状:销售额上升、销售额达到峰值、随着专利到期和仿制药竞争的到来,销售额下降。

销售数据曲线和粗黑线之间的区域就是粗略的衡量获益或亏损的指标。对于未贴现数据来说,收益曲线的面积更大一点,因此从成本和收益的角度看,药物是有利可图的。

但是,如果使用大型制药公司11%的贴现率,成本曲线和粗黑线之间的区域就大一点,因此药物是无利可图的。损失就是简单的净现值的贴现,及过去的成本高于现在;未来获得的收益低于现在。

表1显示了未贴现的收入减去未贴现的成本。处于刚刚达到重磅炸弹药物销售额的药物在下表中计算的1、2两种假设情况下意味着亏损。

如表1所示,即使在专利到期和仿制药上市之前,能获得13年的销售周期来回收成本,且年销售达到10亿美元的药物按照11%的贴现率计算,仍将亏损4.01亿美元。如果只有9年的销售周期来回收成本,那么亏损就更高,达到了6.97亿美元。如果最大销售额能达到20亿美元,这只药物就能高度盈利,生命周期内的净收入就能达到10.27亿美元。

盈利或亏损很重要的取决于贴现率。如果贴现率为3%,正如美国医疗保健成本-效益委员会建议的一样,绝大多数重磅炸弹药物将盈利。资本的成本常用来设定贴现率,及该公司投入的现金如果用于股票或债券将能获得的收益的比例。从另一方面来看,11%将可被视作大型制药公司投资药物研发项目所能接受的最低投资回报率。

为什么孤儿药物对大型制药公司充满吸引力

目前美国FDA对孤儿药物的研发出台了一系列鼓励措施。可能其中最重要的是临床研究和测试费用可以抵扣50%的税费。这些抵扣的税费可以用于临床试验的费用,甚至可以用于抵扣前一年乃至未来20年的联邦税。和税费扣除不同,贴现可以直接从所得税中扣除,而扣除是用于应纳税所得额。

更重要的是,由全球医疗健康领域行业及市场调研公司EvaluatePharma公司2013年所开展的一项研究显示,孤儿药物的III期临床试验费用为8500万美元,与其他药物1.86亿美元的III期临床试验费用为相比,节省了1.01亿美元。由EvaluatePharma公司所分析的节省的1.01亿美元临床费用加上50%的抵税,合计能节省3.5亿美元的未贴现的临床费用,这是一个非常大的激励举措。

如何寻找一种孤儿药物型的重磅炸弹药物

正如FDA所定义,罕见病或孤儿病在美国的发病人数在200000人以下。目前在全美国有3000万人受到约7000种罕见病的折磨。表2 显示了孤儿药患病人数分别为600、600、60000、200000人水平时,其年销售额的情况。

从药物经济学的角度来看,一只药物50000美元每年的费用基于成本效益的对比是可以被接受的,如果这种疾病是非常具有侵略性的;比如酶缺乏的遗传性疾病,为了维持生命,每年都需要使用。

对于罕见的肿瘤,200000美元每年的费用也是可以接受的,在短期治疗能获得持久的治愈的情况下;如果患者需要多年服药或者患者保持无行为能力,那么这种药物将不会被接受。

从Orphanet网站的列表中的7000种罕见病中去寻找有价值的罕见病,就会发现最大的群体是患者数在600人以下的,绝大多数的患者数在60人以下,这些罕见病不会带来商业化的机会。

纵观Orphanet网站上的列表,显示50%的罕见病的发病率超过6000人(网站表格中的10000万分之2就意味着6000名美国患者,以美国3亿人口来计算)。这些罕见病具有商业机遇。例如,以每年用药20万美元计,美国销售额就能达到8.4亿美元,全球销售额将是美国市场的2-3倍以上。因此重磅炸弹的商业价值很明显存在于患者数在6000人以上的罕见病中。

罕见病是此时此刻以及迅速增长的重磅炸弹机遇

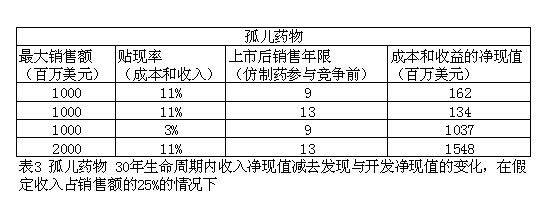

表3从不同的成本和收入角度,即使在高贴现率的情况下,重磅炸弹孤儿药物也是盈利的。

在1983年孤儿药物法案颁布之前,仅有38种孤儿药物获得批准。到2013年末,425只药物获得FDA批准用于治疗罕见病,全球销售额达到了900亿美元,占全球千亿药品市场的9%。

到2018年,这一市场将达到1270亿美元。FDA孤儿药物开发办公室去年设定了260种适应症为罕见病,与2012年相比增长38%。据该办公室前主任,“可以完全确信,有朝一日,孤儿药物将占据FDA批准药物中的绝大多数。”

孤儿药物的价格将非常高昂,一般为每个患者200000美元至400000美元每年。由于以下一系列原因导致了高价格。受限罕见病经常是致命性的,而且通常是只有一种治疗药物。由于仅用于一小部分患者,因此制药公司需要高昂的价格来弥补发现和开发成本。保险公司议价能力受限,由于小患者群,缺乏竞争对手导致孤儿药几乎没有降低价格的理由。

孤儿药物潜在的市场在哪里?根据Orphanet网站上的表格,7000种已经确定的罕见病中大约有一半,约3500种疾病从理论上来说可以开发药物,基于发病人数超过了6000人。同时由于这些疾病中仅有12%(425/3500)的疾病获得治疗,因此目前才是抓住了潜在市场的表面。

假设一下,再次从Orphanet网站的列表中进行筛选的话,3500种孤儿药物的平均患病人数为15000人。即使这15000人每人每年的费用为50000美元,那么这一市场将达到2.6万亿美元(3500 * 15000 * 50000美元),这将超过全球现有药物市场的一半。如果每人每年的费用为200000美元,将至少是全球现有药物市场的两倍。

如果所有的罕见病都能获得药物的治疗,那么唯一的办法是从根本上降低价格,也许可能要降价10倍以上。但是药物的价格越低,公司的利润就会消失,因此基金和政府必须介入资助和开展发现与开发。通过由基金控制的虚拟的发现与开发项目能探索低成本发现、开发、制造,同时以比较低的价格来销售孤儿药物。

这些计算是在基于所有的药物都能提供完全治愈的假设基础上得到的,而这还是一种充满疑问的假设。如果只是改善疾病,而远未达到治愈,成本效用分析就是正确的经济手段,并从根本上降低药品价格才能满足这一对策。

信源地址:http://www.sinohealth.com/2014/0707/4628.shtml

Copyright © 2008-2017 南京华威医药科技集团有限公司 All Rights Reserved. 苏ICP备11035618号-1号

您所在的当前位置:

您所在的当前位置: